2020/06/02

こんにちは。自分は死なないと思っているもちどらです。お読みいただきありがとうございます。

おそらくこれを読んでいるということは、ご自身が契約している保険に無駄があるのではないか、もしくは不足があるのではないかと疑問に思っていますよね?

Yesなら読み進めてください。

さて、今回はライフステージごとの本当に必要な保障と生命保険についてお話します。

ライフステージとは、簡単に言うと生まれてから死ぬまでの、今どの段階に位置しているか、という話です。

このページを読んでいるということは、少なくともあなたは赤ちゃんから大学生までの時期は当然終わっているでしょう。

それ以降で行くと、

①独身サラリーマン(23歳~29歳前後)

②新婚サラリーマン(30歳前後)

③子持ちサラリーマン(30歳~35歳前後)

④家持ちサラリーマン(38歳前後)

⑤ベテランサラリーマン(52歳前後)

⑥老後サラリーマン(65歳以降)

このようなステージがあり、このステージごとに状況、必要な保障額は全く違います。

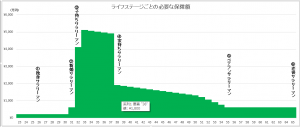

ステージごとに必要な保障額をグラフにしてみました。もちろん、それぞれのライフスタイルによって差はありますが、だいたいこのような形になります。

そして、この棒グラフを飛び出てしまうほど保険をかけるのは無駄であり、逆にこの棒グラフを満たさない保険は不足がある、ということになります。

あなたはこのステージのどこに位置していますか?早速ステージごとの考え方や必要な保障を見ていきましょう。

sponsored link

Contents

①独身サラリーマン(23歳~29歳前後)

だれしも始めは独身の社会人です。フレッシャーズですね。

29歳までに死んでしまう可能性は自殺を除けば0.2%と、限りなく低いです。

この場合の死亡保障としては、なにも要りません。

あなたが死んで悲しむ人は大勢いるでしょう。ですが、経済的に困る人はいません。あなたは誰も養っていないからです。

実家から通おうが、賃貸に住んでいようがあまり変わりません。恋人がいても関係ありません。

あなたが死んでしまったら、たとえ負債を抱えていたとしても、遺族は相続放棄できますので、必要なのはお葬式代くらいです。

死亡する確率は著しく低く、必要なお金はほぼ無い。

このライフステージにある人が生命保険に入る意味はほぼ無いです。もし加入していたら見直しましょう。支出削減のチャンスです。

生命保険に加入しないか、もしくは万一の際の葬式代と親への気持ちで、掛け捨ての500万円程度でいいでしょう。23歳から保険金500万円の掛け捨て死亡保険定期10年なら、月額600~700円程度です。

②新婚サラリーマン(30歳前後)

結婚したてで、まだ子供のいないあなたが死んでしまった場合、困るのは妻です。

残された妻は生活費を払い続けていかなければなりません。

遺族厚生年金の支給要件を満たせば、再婚しない限りは年間110万円程度は支給されますので、あとは残された妻はなんらか仕事をしたり、住居費を削減するため実家に帰ったりすることになるでしょう。

0.2%程度の低確率であなたが死んでしまった場合、あとは妻にどれくらい残すか。葬式代+αであり、αの部分はあなたの考え方に拠ります。

31歳保険金500万円の掛け捨て死亡保険定期10年なら、月額700~800円程度、保険金2,000万円の掛け捨て死亡保険定期10年なら、月額2,300~2,500円程度です。

③子持ちサラリーマン(30歳~35歳前後)

子供が生まれると、必要な保障額は一気に増えます。子供に対する、親としての責任が出てくるためです。

通常であれば、子供には大学を出てほしいと考えるでしょう。また、子供がいると妻も満足に働きに出ることは難しくなります。

妻と子供の生活費、子供の大学費用、住居費、あなたが健康でサラリーマンをしていれば保障できた部分を、保険で用意する必要があります。

もちろん遺族基礎年金と遺族厚生年金が支給されます(詳しくはコチラ)が、子供2人で年間175万円程度です。

死んでしまう確率も0.5%弱程度ですが、この時期が一番、あなたが死んでしまった場合に残された家族が経済的に困ります。

掛け捨てでいいので、万一に備えて3,000万円~5,000万円程度かけておけば、万一の際に残された家族に安心を与えることができます。掛け捨てなら30歳時に10年定期で加入して、保険料は月3,000円~6,000円程度です。

④家持ちサラリーマン(38歳前後)

マイホームを購入すると、必要な保障額はガクッと落ちます。

なぜなら、住宅ローンで購入した場合、あなたが死亡した時は団体信用生命保険(詳しくはコチラ)により残ったローンが0になるので、住居費がかからなくなるからです。

3,000万円~4,000万円のローンが0になり、月10万円程度のローン支払いがなくなります。

したがって、残された家族に必要な金額は妻と子供の生活費と子供の大学費用のみとなります。家計に占める割合の大きな住居費の支払いから解放され、3,000万円近い住宅ローンという負債がゼロになるのです。

ですので、あなたが40歳までに死亡する確率は0.6%程度ですが、保険金額は1,500万円~3,000万円程度に落としていいと思います。

40歳時に10年定期で掛け捨てで保険金額3,000万円の場合でも、保険料は月6,000円程度です。49歳までに死亡してしまう確率は1.9%程度です。

⑤ベテランサラリーマン(52歳前後)

子供が社会人として独立したら、あなたは親としての責任を果たし切ったといってよいでしょう。

あとは、万が一(2%程度)あなたが死んでしまった場合、残された妻へお金をどれだけ残すかです。

貯金と、遺族厚生年金(年額110万円程度)を計算したうえで、不足分をかけるのがよいかもしれません。

⑥老後サラリーマン(65歳以降)

お疲れさまでした。

65歳を過ぎると、もう保険には入れないでしょう。万一の際には、残された妻には老齢基礎年金の支給と、貯金が残されることになります。

まとめ

死亡保険は、掛け捨てと積立がありますが、利率の低い現在、積立のメリットはほぼ無いです。何十年も預けると、わずかばかりの利率がついて戻ってきますが、期間中に解約すると元本割れします。どうせ預金目的で積み立てるならば、いざという時すぐに引き出せる預金にしておいたほうがいいでしょう。

掛け捨ては、可能性は低いですが万が一あなたが死んでしまったときに、残された家族ができるだけ困らないよう、ライフステージに合わせて加入しておくことが望ましいです。また、ライフステージごとに必要な保障額は変動するため、こまめに見直すことが必要です。

いまのライフステージと必要な保障額は、ご自身でファイナンシャルプランナー2級程度まで勉強するのがお勧めです。

ただ、そこまでの時間と労力を割けないのであれば、保険屋に相談するのが手っ取り早いです。

休日にららぽーとやイオンなどの商業施設にある店舗型の保険相談の窓口、たとえば「保険の窓口」や「みつばち保険」へ行ってみたり、

のような無店舗型の保険見直し 無料相談![]() を利用してみるといいでしょう。

を利用してみるといいでしょう。

ちなみにこれは株式会社ディノス・セシールの保険GATEという、ファイナンシャルプランナー(FP)を派遣するサービスです。

ディノス・セシールといえば有名な通販サイトで、もちどらも服とか掛布団を買った記憶がありますが、ついにファイナンシャルプランナーを通販する時代になったんですね。

生保の話になりますが、リンク先のホームページに、ライフステージのグラフがあるので、見てみることをお勧めします。ライフステージごとに必要な保障額が変わっていくのがわかりやすく図で示されているため、イメージがわきやすいと思います。

FPに相談!【保険コネクト】![]() さんなんかは、そのホームページのコラムの中で「医療保険は不要?不要な理由と医療保険の必要性が低い人」という記事を組んでいますので、一読してみるといいでしょう。

さんなんかは、そのホームページのコラムの中で「医療保険は不要?不要な理由と医療保険の必要性が低い人」という記事を組んでいますので、一読してみるといいでしょう。

あと、保険相談をネットで検索すると、無料どころか、逆に6,000円とか8,000円とか差し上げます!と言っているところもあります。もちろん、その分のもとを取るために強烈に勧誘してきますので、断れる自信がある方はトライするとお小遣い稼ぎになるでしょう。ちなみにもちどらは、8,000円に飛びついて面談を2回しましたが、勧誘がしつこくて着拒したらLINEで死ぬほど連絡来たりしました笑

もちろん彼らも商売なので、積立型の死亡保険や、必要性の乏しい医療保険などの加入を勧めてくるでしょう。ともあれ、話を聞くのはタダですし、現在の保険の無駄なところや、逆に手薄なところがわかるかもしれません。また、そのうえで契約するかはあなた次第なので、こういった保険の無料相談は使い方によっては非常に蓄財に役立ちます。

不要なものは削って、少しでも自分の手に残る現金を大きくしましょう。

以上、お読みいただきありがとうございました。